狂奔的SHEIN,初显合规“疲态”

编者按:本文来自微信公众号“索骥合规”(ID:gh_2c7979aa193d),索骥合规网授权发布。

跨境电商的入局者越来越多,目前,海外市场已经形成SHEIN、Temu、速卖通、Tiktok为代表的“出海四小龙”格局。

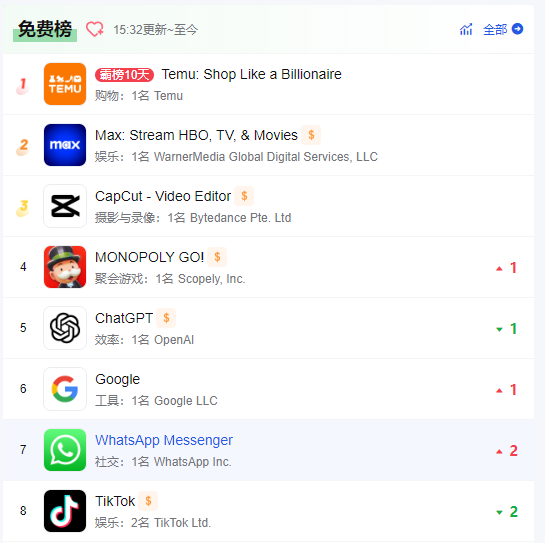

尤其是拼多多海外版Temu,来势汹汹。数据显示,美国App Store免费榜单中,截止发稿前Temu连续10天霸榜,SHEIN排在第11名。

图源:点点数据

在市场竞争不断加剧的情况下,闷声发大财的狂奔时段过去,合规已经成为跨境电商行业的关键词。早期的入局者SHEIN,“疲态”初显。

1.SHEIN狂奔的这几年

SHEIN选择的跨境电商领域是女装,高性价比的优势加上疫情带来的跨境电商红利,积累了十多年渠道、供应链、品牌等资源的SHEIN,在2020年成为跨境电商领头羊。

2008-2014年:入局跨境电商,逐步确立女装核心业务。

许仰天于南京创立独立站Shelnside.com,早期经营跨境婚纱业务,而后转向女装领域,并开启品牌化运作。

2014-2017年: 打下坚实供应链及流量基础。

SHEIN开始致力于自有供应链的建设,在广州番禺设立供应链中心;营销方面SHEIN借助移动互联网流量红利通过Facebook、Pinterst等社媒渠道积极开展品牌推广截至2016年用户数超1000万人,年销售额突破10亿人民币。

2017-2020年:加快全球化布局,迎来快速成长。

商业模式得以验证后在中东、拉美等市场复制,GMV年每年实现100%以上的增长。

2020-2022年:疫情推动跨境电商爆发,品牌知名度与GMV齐增长。

2020年SHEIN GMV同比增长300%,2021年同比增长53%; 品类向美妆、宠物用品等方向拓展,2022年开启平台化尝试。

2021年,SHEIN超越亚马逊成为美国下载量最高的购物APP之一;2022年,SHEIN成为2022年全球下载量最大的购物应用程序,安装量为2.29亿次。

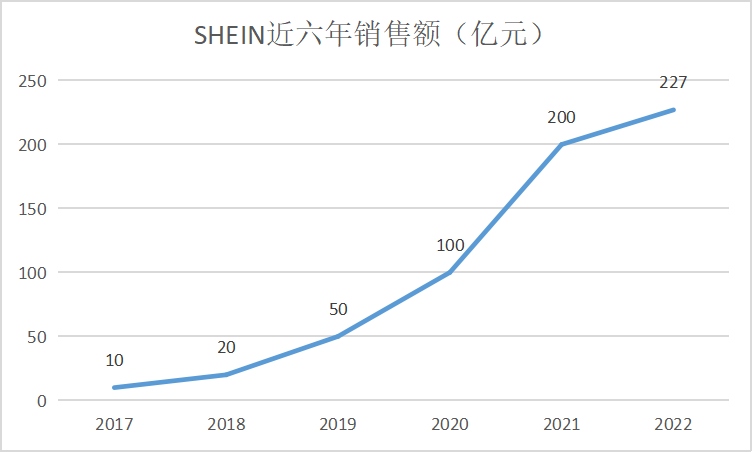

营收方面,SHEIN也是一骑绝尘,连续八年营收实现超过100%的增长。

在行业、规模、收入等各方面增长中,SHEIN的估值也随之水涨船高。不到两年时间,估值增长了6.7倍。

2020年8月份E轮融资时,SHEIN的估值还只有150亿美元,到2022年4月份,它的估值已经上升到1000亿美元,这个数值超过了H&M和ZARA市值的总和,在全球初创公司排行榜中仅次于字节跳动和SpaceX。

SHEIN之所以能够快速爆发,除了天时地利的跨境电商风潮兴起,主要还是自身也有过硬的实力。

(1)上新快、产品多

时效方面,SHEIN设计及测试速度更快。在产品设计环节,设计师基于收集好的流行元素和预测数据快速进行评审改造,设计流程快、效率高,单品设计周期可达7天 (Zara约15天,H8M约3个月) 。

数量方面,SHEIN款式数量约为传统快时尚品牌的30-50倍,为Zara的10-15倍,满足用户的多样化需求。

(2)高性价比

SHEIN低价优势突出,单件女装平均价格为5-15美元 (Zara、H&M同类商品价格通常为30-40美元) ;在此基础上SHEIN还通过限时特卖等方式进一步凸显价格优势,收获大量年轻中低收入用户。

(3)品牌知名度高、爆款多

SHEIN品牌效应强、知名度高,2021年成为BrandZ中国全球化品牌中唯一跻身TOP20的快时尚品牌,同时SHEIN压中爆款的概率极高,2018年爆款率达50%、滞销率仅10%。

在当时电商品类稀缺的世界市场,SHEIN的物美价廉无疑有着拼多多一样的魅力。

2.SHEIN面临合规挑战

但SHEIN的高光时刻并没有持续太久,根据最新一轮融资估值,不到一年时间,SHEIN的估值下跌至640亿美元,估值蒸发了超三分之一。

估值下降主要是因为SHEIN增速放缓,用户数量和用户价值增长均面临挑战。

根据招商证券数据,2022年3-8月,SHEIN日活数量多个月份仅维持环比个位数增长。2022年7月份,SHEIN甚至出现DAU环比下降4%的情况。客单价方面,2022年上半年客单价同比增长7.4%。而2020年、2021年客单价分别同比增长20%、16%。

用户量的下降,直接带来了SHEIN业绩的下滑。

数据来源:choice,索骥合规整理

2022年,SHEIN营收为227亿美元,同比增长52.8%。而2020年、2021年SHEIN的营收同比增速为211%、60%。

比营收增速放缓更让投资人担心的是,SHEIN的净利润首次出现下降,2022年SHEIN净利润为7亿美元,较2021年的11亿美元同比下降36%。

而在增速不断下滑背后,SHEIN原来的优势也慢慢成为劣势。

1. 抄袭

SHEIN的确是在欧美市场上获得了巨大的成功,但同样不可否认的是,SHEIN在欧美市场上也遭遇了大量的批评。欧美市场对SHEIN最重要的指控就是“抄袭”。

2022年3月,美国潮流品牌Stussy对SHEIN发起诉讼,称SHEIN未经许可销售带有其商标的衬衫和鞋子等。根据媒体统计,过去3年,SHEIN和其香港母公司,因被指控侵犯商标版权,在美国遭到至少50起起诉。

2.劳动用工

有第三方调查指出,Shein的供应链企业存在大量员工加班、超负荷工作的情况,同时劳工所处工作环境也有待改善。这和目前欧美社会普遍认可的劳工待遇,存在极大冲突。

此外,中国裁判文书网信息显示,SHEIN的关联公司广州希音供应链管理有限公司有过多起劳动争议相关的诉讼。比如,2021年9月判决的黄某兵、广州希音供应链管理有限公司劳动争议民事一审民事判决书显示,被告广州希音供应链管理有限公司应于本判决发生法律效力之日起五日内向原告黄某兵支付2019年5月至2020年6月工资差额7000元、违法解除劳动合同赔偿金38971.8元 。

3.环保

在欧美,快时尚品牌几乎都要面对环境社会责任的诘问。根据世界银行2019年的一篇报告,“时尚产业要对全球10%的碳排放负责”。报告还指出,人类生产的衣物,回收利用率为13%,余下87%被焚烧或填埋。

在此之前,无论是Zara还是H&M,都曾在环保议题上饱受批评,走过了闷声发大财阶段的SHEIN,如今也不例外。

「环保主义」指控:SHEIN时刻保持着超60万的SKU,新旧SKU的更迭之下,产品不良率、退货、布料、小单快反、塑料包装袋……多重因素下,将比其他快时尚品牌造成更多浪费。

无论抄袭、用工还是环保,都是国际市场非常关注的合规问题。SHEIN的销量与热度是真实的,但它的问题也是真的,在今天的环境下,留给SHEIN的奇迹,可能没有过去那么多了。

而对于期望走进国际市场的中国企业而言,SHEIN的问题也将是整个行业必须关注的问题。

(本文仅代表作者观点,不代表索骥合规立场)

京公网安备 11010802041677号

京公网安备 11010802041677号